一笔贷款从房贷“变身”20年期消费贷,借款人自始至终没有拿到贷款合同;为了享受存量房贷利率调整,一份补充协议又将消费贷利率协商下调,原本审核严格的银行房贷流程遭到质疑,抵押、过户、放款,究竟哪个环节存在漏洞?购房时获得一笔高于房贷利率的贷款,购房者是否真不知情?中介机构又充当了何种角色?

近日,河南濮阳部分购房者房贷被银行办成消费贷的消息备受关注。这些贷款主要发生在2021年~2022年,直到今年9月,因为没能及时享受到存量房贷利率调整政策,部分购房者发现他们的房贷贷款性质不对劲。

据第一财经记者调查了解,目前涉事银行已对上述购房者手中贷款利率进行了调整,普遍降至4.2%(LPR)水平,但贷款性质多数未能改变。

从多位购房者反馈的信息来看,借款人主要为二手房(部分为学区房)的首套房购买者,当时,被不同的房产中介带到濮阳农商银行和台前农商银行,多数借款人自称在借款之初未被告知也并不清楚自己申请的是消费贷,并非房贷。而在整个房产交易过程中,签订合同、房产过户、贷款放款流程等诸多环节存在漏洞。其中,房产中介更是贯穿全流程“协助”贷款到账。

有购房者对第一财经记者表示,他所在的微信群里最初有70多人有类似情况,后来随着银行调整方案出来,人数逐渐减少,银行方面给部分借款人施压,希望“息事宁人”。

11月9日,濮阳农商银行办公室工作人员则对记者表示,该行已经成立专班对此事进行调查,后续会公布结果。另有该行信贷负责人表示,该行一直保持与客户积极沟通,有问题建议借款人与贷款经办分支机构直接联系。

房贷如何做成消费贷?

2022年1月,濮阳的刘先生通过房产中介远航地产推荐,在濮阳农商银行做了一笔贷款用于买房,金额35万元、利率6.55%、期限20年。

“当时很多银行不放房贷,从2021年11月交购房定金一直拖到2022年1月,中介跟我说这家银行可以,就去了。”据刘先生回忆,当时贷款办理得很顺利,没有人告知他这笔贷款是消费贷,中介工作人员用也是用“房贷计算器”帮他计算并展示利息和还款金额。

然而,就是这笔期限、利率看上去都很像房贷的贷款,却是一笔用于“装修”的抵押消费贷。2023年9月,很多像刘先生一样在濮阳农商银行、台前农商银行做了“房贷”的购房者发现,自己的贷款没有办法进行存量房贷利率调整,于是与贷款行进行交涉。刘先生说,大家组建的微信群中,相似经历的有70多人,但多数手中都没有贷款合同。

房贷为何“变成”消费贷?借款人为何没有贷款合同?通过与多位借款人了解,记者发现,这些贷款在办理流程上存在诸多漏洞,但不少购房者表示因为是首次购房,并没有察觉其中的问题和风险。

某头部房产中介人士对记者表示,正常的二手房交易和贷款流程是,签订购房协议并支付定金——买卖双方到贷款银行面签申请贷款——银行贷款审批通过并出具批贷函——购房者支付首付款至监管账户——买卖双方到房管局进行房产过户并缴税——中介携带房产证至银行办理抵押——银行放款,房东收到全款——购房者取回房本并进行正常还贷等多个步骤。

但根据刘先生及多位借款人回忆,买房人在签订购房合同并支付定金后,在面签之前,买方就在中介人士的指导下将首付款直接以现金或转账方式给到房东,在贷款尚无审批结果的情况下,甚至部分仅凭贷款经理看过征信记录后一句口头的“可以贷”,就到房管局完成了房产过户。

在贷款还是未知数的情况下,房东如何放心过户?多位借款人提到,中介人士曾提示,过户需要中介提供担保。

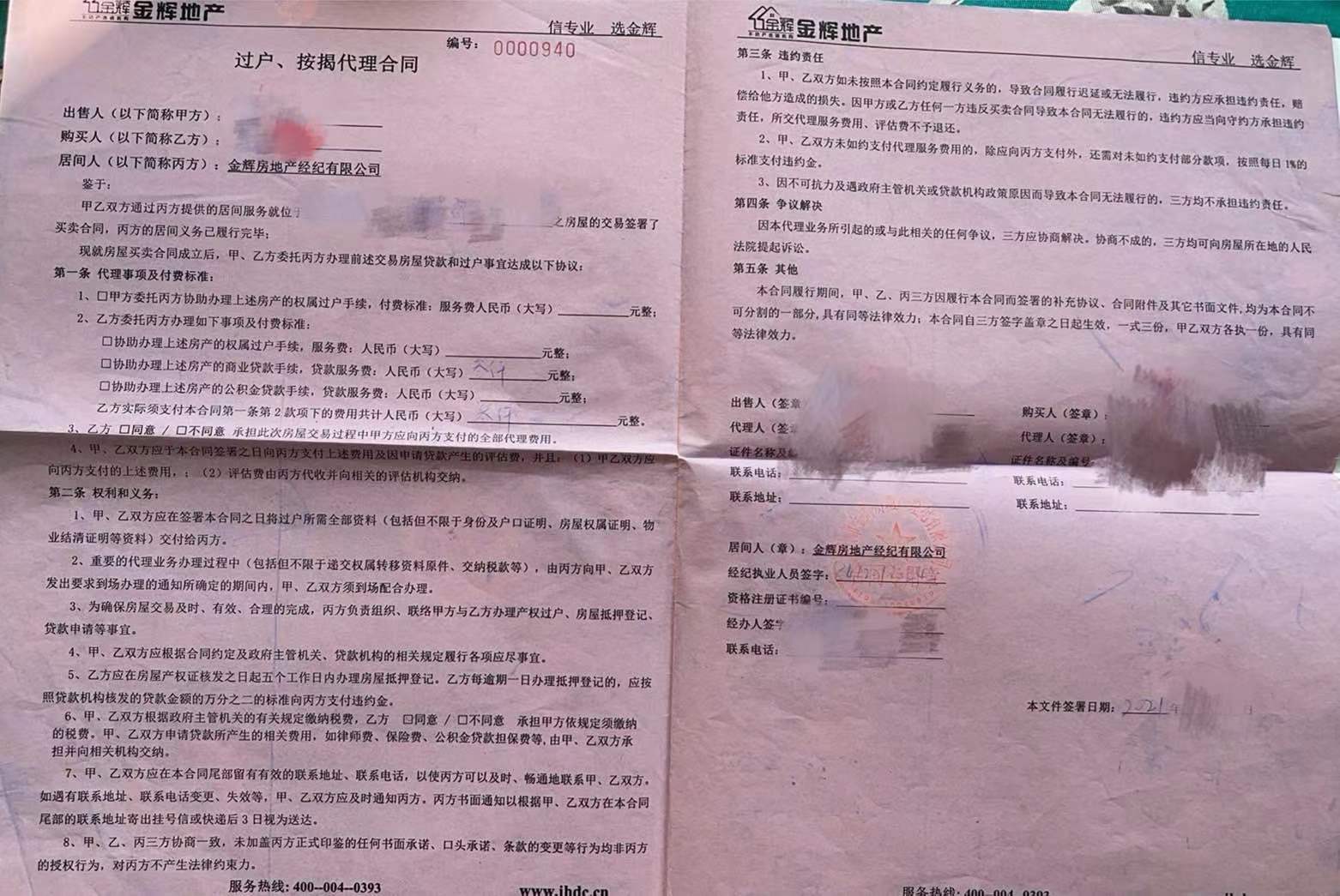

根据借款人提供的资料,房产过户时买卖双方与中介签署过《过户、按揭代理合同》、《补充协议》等文件,其中《补充协议》约定了买卖双方违约责任,《过户、按揭代理合同》则提到,卖方和买方委托中介公司协助办理过户手续,并据此收取服务费。另外,在买方支付的中介费中,还包括协助办理贷款的费用,单项一般是3000~5000元(一般根据贷款额度计算)。

(购房合同文本。)

而到了放款环节,不同于房贷直接放款至房东银行账户,这笔消费贷款是先经过买房人银行账户,然后在1小时内由银行以“受托支付”将资金转入房东账户。

“所有环节中介都在场,房款下来的时候,中介就在身边看着支付给房东。”借款人王女士告诉记者,中介会在旁边卡点监督资金流向,确保贷款进入房东的账户,“钱在我们账户里也就待了半个小时最多40分钟,然后就转给房东了。”

但也有购房者告诉记者,资金到账时自己身在家中,但很快资金就被转走了。

更有甚者,“有失信记录的房东,怕资金到账被冻结,买方还可以直接把钱取出来给房东,”张先生对记者表示,当时他取现金付给房主时中介也在场,“还问了贷款业务员说能否取现金,还有一部分要转到原房主亲属的银行卡,信贷员也说可以。”

哪些环节有漏洞?

借款人普遍反映,当时贷款做得非常顺利,从申请贷款到资金到账,最快只需半天时间,最长也只要三四天。

这与当时各大银行房贷额度较为紧张的情况形成巨大反差。陆女士回忆称,当时身边有朋友从大行申请房贷,半个多月还没放款,一听金辉地产中介人士介绍说濮阳农商银行可以贷款,就很快答应了。

陆女士对记者表示,据她了解,当时房贷被做成消费贷的主要以二手房购房者为主,且不少是像她一样购买学区房,“因为关系孩子上学,买得比较着急。”

陆女士表示,自己在与银行工作人员沟通时对方曾表示,正是因为各银行都没有房贷额度才想到此办法,甚至称如果没有这个方法“大家都买不上房子”。但在当时,银行并没有将此用意和贷款类型明确告知借款人。也有银行工作人员后来对借款人称,“大家将消费贷用于买房,是在欺骗银行。”

从贷款分类来看,消费贷与房贷在贷款金额、贷款利率和年限上有较大差异,最关键的是贷款用途存在明显冲突。相比个人住房贷款专门用于住房购买,消费贷主要用于日常耐用品和易耗品的消费,监管部门明令禁止消费贷款流入房地产市场,要求银行严格消费贷真实性审查,加强贷后资金管理。

但两家涉事银行发放的这些贷款已经明显违规流入楼市,而且从流程来看,这些贷款不仅没有遵循房贷发放的正常规则,也不符合消费贷的发放流程。多位银行从业人员对记者表示,消费贷发放流程不只有查征信记录、签字这么简单,需要对借款人信用、资产负债、真实用途综合考察才能放款,后续可能还需要借款人提供消费流水。

目前,这类情况具体涉及多少购房者还没有明确数据。不过,有中介人员在与购房者的沟通中提到,因为没有房贷额度,2021年的房贷“几千个客户都是这样”。

从记者接触的借款人来看,涉及贷款主要在40万元到70万元不等,利率则有6.55%、6.37%、5.95%等不同水平,以浮动利率为主,期限普遍为20年,借款人普遍是购买首套房。“也有一部分是银行最开始明确告诉他们是消费贷了,但他们还是做了(贷款)。”刘先生说。

“签合同的时候,都有银行工作人员在旁边指导,他们掀到合同哪一页、指哪里,我们就签哪里,根本没注意合同写了什么,更不知道写没写消费贷还是房贷。”不只一位借款人对记者表示,“因为是期限20年且利率在6%以上,一开始并没有想过这不是房贷”。

而在与银行方面交涉时,濮阳农商行工作人员对陆女士表示,这是在当时没有房贷额度的情况下为购房者做的消费贷,当时协助经办的房产中介“都知道”。但当陆女士向当时协办的中介人士求证时,对方却坚持表示并不知情。此前因为自己贷款没有按时实现“存量房贷利率”下调时,陆女士曾询问该中介人士原因,对方表示“不可能”。

记者以购房者身份致电远航地产咨询协助贷款事宜,中介人员表示,一般只有房龄比较老或者其他原因做不了房贷或者房贷金额比较小的客户,会推荐其他方案,比如装修贷,但都会先与购房者沟通说明。记者试图拨打远航地产负责人电话进一步求证此前办理业务是否均做到了充分告知和沟通,截至发稿电话一直无人接听。

为何拿不到合同?

更蹊跷的是,这些贷款的借款人都没有从银行拿到贷款合同。借款人需要从手机APP上进行还款,上面显示的信息明确列有“一般个人消费贷”字样,每次还款回执也显示为消费贷还款,在“是否首套房贷款”栏目显示为“否”。

(贷款人手机端展示的贷款及还款记录。)

对此,有购房者表示没有在意,也有购房者表示以为房贷也是包含在消费贷中的一种,没有过多考虑。

在此次存量房贷利率调整正式戳破“真相”之后,不少借款人来到银行网点索要借款合同,但银行均未提供,给出的理由包括“合同不在支行在总行”等,但是大家到总行也未得到有效答复。陆女士说,据她了解,群里只有两位借款人要到了借款合同的复印件,其中一位是在台前农商行贷款,一位是在濮阳农商行。因为签合同时填的是“空白合同”,多数人并未见过合同盖章后的最终版本。

第一财经记者从借款人处获得的借款合同复印件显示,贷款用途最终显示为“装修”、“住房装修”等。但多位借款人均表示,用途并非自己手写,签字时也没看到。

对于签署空白合同,北京光中律师事务所律师王光泽对记者表示,签空白合同在任何情况下都是不合规的操作,如果允许对方代填部分内容等于放弃了自己的一部分权利,但如果不能证明对方是未经自己同意填写的,一般不会影响合同的法律效力。

早在2021年,河南省濮阳市华龙区人民法院一则关于房屋买卖合同纠纷案的判决书显示,当事人在庭审中提交的《濮阳农商银行信贷业务产品管理办法(试行)》、与濮阳农商银行客户经理的电话录音、与濮阳市长庆路交叉口农商行总行工作人员对话录音证明,房屋房龄在超过20年的情况下,该行无法办理抵押贷款。而在该案中,濮阳市另一家房产中介枫林公司则建议通过虚构合同向银行申请装修贷款,但被房东以交易存在资金风险为由拒绝出售。

(贷款合同文本。)

10月下旬以来,两家银行陆续与借款人签署了消费贷利率变更补充协议,调整了消费贷利率,普遍降至LPR(贷款市场报价利率)水平的4.2%,但贷款性质依然为消费贷。在此之前,银行曾给借款人两种方案,一是将贷款利率降至LPR,但时间为2年;二是永久性调整为5%(LPR+80bp)。刘先生表示,当时只有少数人同意并签署了方案。

(个人消费贷款利率变更补充协议。)

当前,多数借款人仍希望能够将贷款性质彻底变为个人住房贷款,一方面可以自然跟随利率政策,另一方面可以减少对征信以及担保人(非夫妻贷款情况)的影响。多位借款人向记者透露,此次“房贷变消费贷”在台前农商行的借款人相对较少,目前银行已经为个别借款人变更了贷款性质。

所谓“消费贷问题”而非房贷问题?

刘先生告诉记者,他选择的中介是在房产服务平台上联系的,陆女士则是朋友推荐。记者了解到,此次“房贷变消费贷”事件涉及当地多家房产中介公司,包括远航地产、金辉地产、蕊家地产等,在安居客上筛选濮阳二手房,这几家都是出现频率较高的服务中介。

天眼查资料显示,3家中介均为当地的房地产经纪公司,其中,远航地产成立于2013年,注册资本51万元;蕊家地产成立于2017年,注册资本100万元;金辉地产成立于2011年,注册资本1080万元。

此次“房贷变消费贷”事件主要涉及上述两家银行,其中以濮阳农商行为主,涉及该行多家支行。台前农商行、濮阳农商行均为河南省农村信用社成员单位,其中台前农商行在台前县共有16家网点,濮阳农商行在濮阳市共有137家网点。

就在11月7日晚间,濮阳农商行在官方微信号发布《关于合理解决客户诉求的说明》称,针对上述媒体报道事件,公司已成立工作专班,对有关客户将逐一排查,开辟绿色通道,采取有效措施,最大化满足客户诉求。针对贷款办理过程中存在的违规问题,将从严处理。有关后续进展情况,将及时公告,欢迎各界予以批评和监督指导。

但在公告中,该行并未留下客户互动反馈问题的渠道。另据陆女士透露,截至8日下午,濮阳农商行方面继续表示贷款性质改变不了,公告中的“绿色通道”针对的是尚未降息的借款人。

记者致电两家银行了解此事,台前农商银行工作人员表示,相关问题可以咨询市银行;对于记者关于“将房贷办成消费贷”的咨询,濮阳农商银行办公室工作人员表示,该问题在该行统称为“消费贷问题”,相关政策已经下发到具体各个支行客户经理处,建议借款人直接与经办支行的客户经理联系,沟通具体处理方案。

“关于消费贷所有的处理问题,我们都是在主动一步一步推进过程中。”上述濮阳农商银行办公室工作人员表示,该事件正在处理过程中,公司已经成立了专班。关于该行贷款性质能否更改等问题,该人士称具体业务科室还没有报到办公室。

关于濮阳农商银行是否在对上述借款人放贷时明确告知是消费贷而非房贷,该工作人员表示:“只要是消费贷的问题,我们都在开展调查,因为有涉及笔数,(涉及)支行不一样,所以我们会将调查结果统一公布的。”该人士多次强调,只要是涉及消费贷的问题,该行都会在官方微信订阅号及时更新。

至于为何将此类问题定为“消费贷问题”而非房贷问题,是否有考虑消费贷禁止流入楼市等问题,该工作人员仅表示:“目前(在该行)是消费贷的问题。”

另有濮阳农商银行信贷部门负责人对客户表示,该行一直积极与客户保持沟通,关于当时为什么做成消费贷、银行方面是否做了充分告知、借款人为何看不了贷款合同、贷款性质能否更改等问题,该人士表示具体情况借款人比较清楚,建议借款人直接与经办机构沟通。